平日・土曜・日祝受付中

ご自宅への出張面談も可能です

青色申告の5つの最強メリット〜確定申告では絶対に青色を選びましょう〜【個人事業主必見】

今回は、青色申告と白色申告の違いについて、メリット・デメリット、そしてどちらがいいのかということを、皆さんに説明していきたいと思います。

同じ内容を下記の動画でもお話ししています。

目 次

- 青色申告と白色申告の違いは?

- メリット1:特別控除

- メリット2:白色申告と手間が同じ

- メリット3:赤字の時に有効

- メリット4:家族に給料が払える

- メリット5:減価償却が優遇される

- まだある青色申告のメリット

青色申告と白色申告の違いは?

最初に申し上げます。青色申告と白色申告、どちらがいいのか。これはもう間違いなく青色申告です。

『開業したら最初にやるべき事』という動画で「開業した後に何をするのか」ということをやっているんですが、そちらでも開業したらすぐ青色申告の届けを出してくださいと言っています。正式名称は「青色申告承認申請書」です。

最初に言っておきます。皆さんは青色申告にしてください。

青色申告は何がいいのか、デメリットがあるのかというところについて説明していきたいと思います。まずは青色申告と白色申告の違いです。

1つめ、青色申告は届出が必要です。先ほど申し上げた通り、「青色申告承認申請書」という書類が必要です。たまに私のところに相談が来る人とか税理士に丸投げしている人からの質問で、自分自身が青色申告なのか白色申告なのかわかりませんという人がいます。

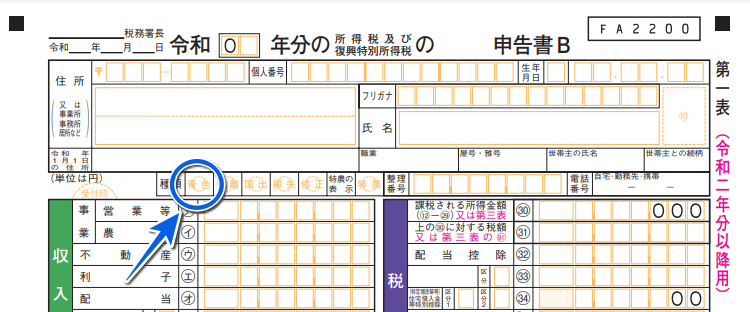

ご自身で確定申告されている人は、青色申告承認申請書を出していない=白色申告なので、そういう人はほぼ間違いなく白色申告になっています。税理士に頼んでいるので分からないという人は、申告した後に税理士から返してもらっている確定申告書を見てください。

確定申告書の名前の下ぐらいに、点線で「青色」に○が入っているところがあるんですが、そこが実線になっている人は青色申告、点線のままの人は白色申告なので、そこでも見極めてください。

昔は所得税も青色申告書は本当に紙が青かったんです。でも今は区別がないのでパッと見て青色か白色か分かりません。どちらかと言うと今はカラーはオレンジ色みたいな申告書になっているので、もはや白色でもないという感じです。

法人税は、紙で提出する場合は青色申告は青色の紙を使います。まず届出が必要なのが青色申告です。

メリット1:特別控除

最大の違い、メリットは特別控除というのがあります。特別控除は青色申告には2種類、厳密に言うと3種類あるんですが、白色申告は特別控除がありません。

青色申告の特別控除1つめは10万円控除。2つめが65万円控除。来年(2021年)の確定申告から必要になるのが3つめの55万円控除。

特別控除とは何かと言うと、簡単に言うと利益を減らしてもらえます。10万円控除というのは100万円の利益があったとすると、税金を計算するときはそれを90万円にしてあげるよというのが10万円控除です。

65万円控除というのは同じく100万円の利益があったとすると、それを65万円引いて計算してあげるよというものです。65万円も違うと「かなり違うな」と皆さん思ったでしょうが、その通り、かなり違いがあります。

日本の所得税率というのは累進課税で上がっていくんですけども、仮に20%の税率で65万円控除というのがあるとすると、税金が13万円、変わってくるんです。

13万円というのは所得税で、日本には所得税のほかに住民税というのもあるのでこれを合わせると、65万円控除で20%の税率の場合、20万円近くは変わってくるんですね。なので、65万円控除というのはすごくお得だと思っておいてください。

新しくできる55万円控除。今まで65万円控除でやっていた人で、電子申告ではない人、紙で郵送とか窓口でハンコを押してもらう人については、同じ申請内容でも55万円控除になります。これは単純に税務署の手間を下げるというだけの話だと思います。

税理士に頼んでいてご自身は65万円控除と分かっている、もしくは確定申告書などを見て気づいた場合、その税理士が電子申告をしているのかしていないのかというのは確認しておいた方がいいです。来年からそれで税額が変わってきます。

言い方はアレですが、税理士によって完全に同じことをやっても税額が変わるということなので、そこはご注意ください。

メリット2:白色申告と手間が同じ

10万円控除と65万円控除の違い、そして白色申告の違いについては、手間がかかるのが青色申告と一般的に思われているんですが、そこについて説明していきたいと思います。

その「手間」というのは皆さん、帳簿のことをおっしゃっていると思うんですね。帳簿というのは簡単に言うと、「何月何日に何々を誰に売って10万円もらいます」という、商品の動きがあるごとに表に書くのが帳簿だと思ってください。

これを手間がないという白色申告はつけなくていいのかと言うと、そうでもありません。白色申告でも帳簿というのは必要なんです。青色申告の場合の10万円控除については簡易帳簿でいい。

65万円控除というのは複式簿記を用いた帳簿を作ります。複式簿記というのは、これをやろうとするとなかなかご自身では難しいかもしれません。会計ソフトというのを使うと簡単にできるんですが、ご自身でExcelとかでやろうと思うと、これはなかなか難しいです。

10万円控除の簡易簿記というのと白色申告で必要とされている帳簿というのは、内容はほぼ一緒です。申し上げたように、お名前・日付・相手先・金額、これだけでいいんですね。

何か仕入れました、相手先にいくら払いました。これも簡易帳簿です。だから白色申告と青色申告10万円控除の帳簿は同じでいいんです。だから、青色申告がめんどくさいというのは都市伝説です。

一緒なので青色申告を出してください。帳簿が面倒というのは、うそのような本当のようでうその話で、65万円控除であれば手間はかかりますが、10万円控除であれば白色申告と一緒ということです。

次に、確定申告書を出すときの決算書について。確定申告書というのは縦型のA4判の「一票」や「二票」があります。サラリーマンなどはそれで終わるんですが、事業者の場合はA4判横型の、白色申告の場合は収支内訳書が必要です。

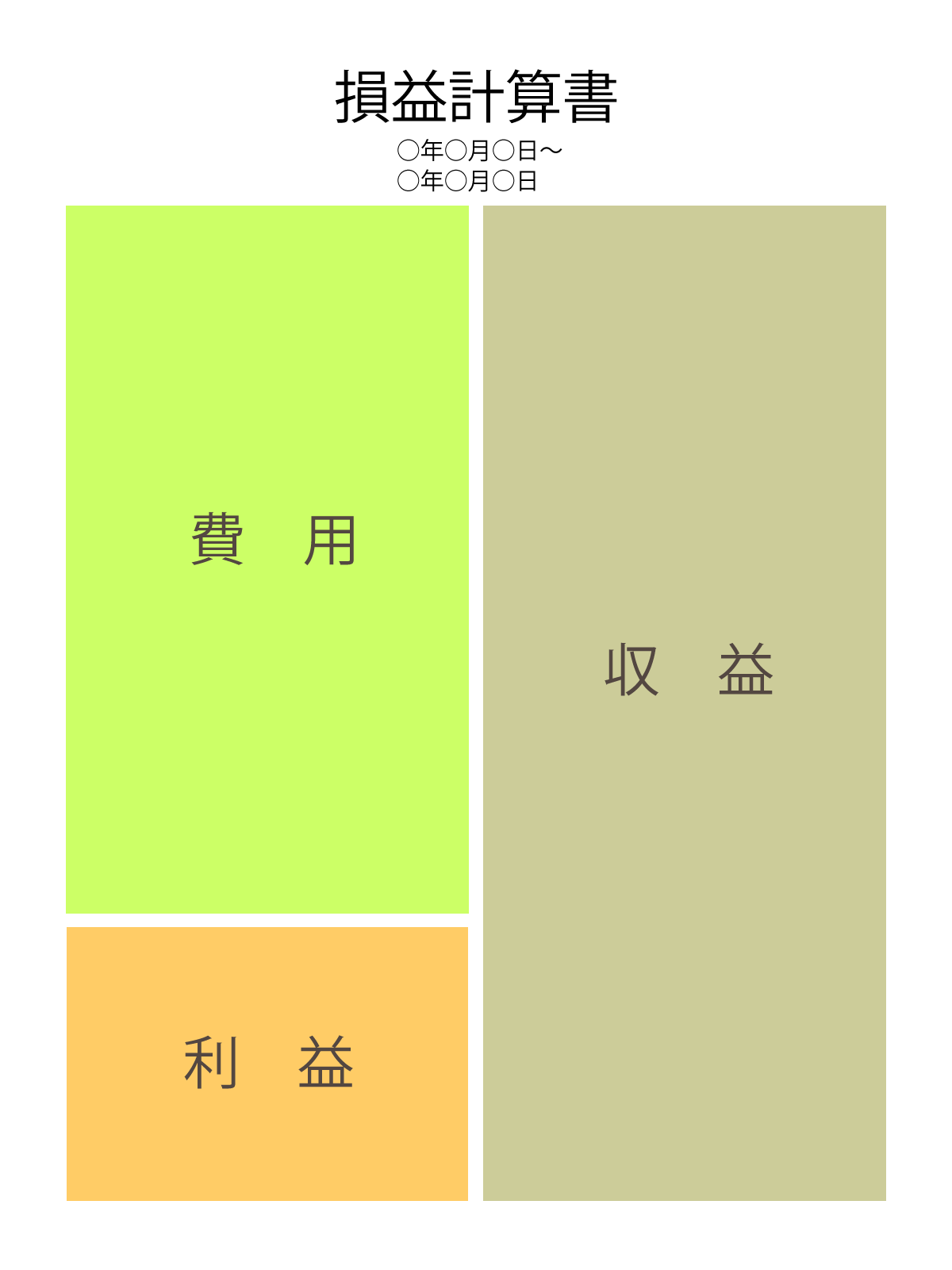

青色申告の人はこれが決算書という名前に変わって、損益計算書と貸借対照表が必要になります。ただ、青色申告の10万円控除の場合は損益計算書だけでもOKです。

損益計算書というのは何となくイメージが湧くと思いますが、先ほどの100万円の売上があった話をすると、仕入れが90万円だと利益は10万円です。青色申告の10万円控除があれば利益はゼロです。

貸借対照表というのはちょっと複雑で、複式簿記がないと作れません。先ほどの売上100万円に対してはお金を100万円もらうのが普通ですが、売掛などもありますよね。そういうのもすべてつけていくのが複式簿記です。65万円控除の場合はここまで必要です。

こういった違いがあったりします。これも面倒だと思っている人もいると思うんですけども、収支内訳書と10万円控除の損益計算書についてはほぼ同じの手間でできますよということを説明しておきます。

メリット3:赤字の時に有効

赤字になった場合。特にオープンの初年度とかいろいろの経費とか、売上も軌道に乗っていないまま半年ぐらいで12月を迎えました、赤字になりましたということがあると思います。

初年度が100万円の赤字で、2年目から売上が伸びていって200万円の黒字になりましたという場合に、白色申告は1年目の赤字はそこで切り捨てで終わりです。2年目200万円に対して、税率20%であれば40万円の税金をかけますよというのが白色申告です。

青色申告は申告をしておけば、前の年の100万円を翌年の200万円から引いてもらえる。だから、200万円-100万円=100万円に対する税率がかけられます。青色申告特別控除という先ほどの10万円・65万円もあるので、そこからも下げてもらえるんですが、それが最大のメリットです。

メリット4:家族に給料が払える

給料が払えます。払えるという言い方は語弊があるんですが、家族に対しての給料の払い方ですね。白色申告は配偶者に対して最大86万円、それ以外の家族には最大50万円までしか経費として認められないんです。

専任者給与と言うんですが、専任して仕事をしないといけないのに年間86万円なんて、普通に考えておかしいと思いませんか。平均すると月7万円ちょっとです。それで150時間とか働いたら時給500円とかになってしまいます。

でも、白色申告はそこまでしか経費が認められないんです。ここは最低賃金とかまったく話がぐちゃぐちゃです。法律が違うからそういうことになるのかもしれないんですが、そういう風になっています。

青色申告については妥当な金額ならOK。ただ、妥当な金額でも事前に届出をする必要があるので、たとえば、今年すごく利益が上がるから配偶者・家族にバーンと給料を払っちゃえ、というのは認められません。

でも、先ほどの話のように、たとえば150時間働いていたとすれば、東京の最低賃金が1000円を超えていますので時給1100円として、16万5000円の月給になります。

白色申告の場合は同じ時間働いても最大年間86万円、月に割ると7万円ぐらい。青色申告だとちゃんと妥当な金額なので最低賃金とかであれば認められます。ここも全然違います。

メリット5:減価償却が優遇される

減価償却というのが青色申告の方が優遇されています。どういうことかと言うと、減価償却というのはちょっと高額なもの・10万円以上のものについては、耐用年数という言い方をするんですが、税務署で決めた期間で償却・経費にしていきなさいという決まりがあります。

簡単に言うと、パソコンは4年です。20万円のパソコンを買って4年で償却すると、買った年に5万円、翌年5万円……という風に経費にしていくのを減価償却と言います。

青色申告の場合は少額減価償却の償却というのがあって、30万円未満のもので年間300万円以下であれば、その年で償却できることになっています。先ほどのパソコンの例で言うと、20万円を白色申告の人は4年かけて経費にしなければならないんですが、青色申告であれば1年で経費にできます。

絶対経費にしなければならないということではないので、たとえばいろんなお金を借りたりとかで事業が赤字になるのはまずいなと思う場合は、20万円を1年の経費にせずに通常通り4年で償却しても構いません。選ぶことができるということがメリットです。

最大300万円なので、たとえば20万円のパソコンを20台買って合計400万円となった場合、300万円までは償却できます。残りの100万円は4年で償却することも可能です。

こういう風な違いがあるので青色申告をおすすめします。と言うか、青色申告をしていない人はしてください。やらないと損です。

まだある青色申告のメリット

青色申告より白色申告の方が税務調査に入られやすいです。これは税務署のOBも言っているので本当だと思います。イメージですが、税務署から青色申告は「きっちりやっている」、白色申告は「もしかしたら雑かな?」という感じで見られているのかもしれません。

だから、白色申告より青色申告。目に見えないメリットというのは、実はそこにもあるかもしれません。手間がかかるという話は都市伝説です。

先ほど申し上げた通り、青色申告の10万円控除と白色申告はほぼ同じです。白色申告がレベル1だとしたら、青色申告はレベル2でしょうか。スライムとスライムベスぐらいの違いです。

勢いに乗ればレベル1でもスライムベスをやっつけられると思うので、青色申告をしていない人はぜひチャレンジしていただきたいと思います。

【メルマガ&動画チャンネル】

(無料です(*'ω'*))

税制の改正や相続に関する情報をタイムリーに配信中!

是非登録してくださいね!

新宿相続税理士事務所

チャンネル

チャンネル

税金!相続等の情報をタイムリーに

解りやすく動画で配信しております!

ぜひチャンネル登録をしてご覧ください

youtubeのテーマ募集中!

- 【朗報】持続化給付金、税理士の売上確認、署名が「無料」に!?【個人事業主やフリーランスの申請】

- 半沢直樹の第1〜4話にみる【債権放棄】とは?【税理士が詳しく解説】